Une analyse 2010-2020 des investissements et des dépenses de 14 sociétés pharmaceutiques

30/05/2024 - 10 min. de lecture

Cercle K2 neither approves or disapproves of the opinions expressed in the articles. Their authors are exclusively responsible for their content.

Philippe Mourouga est VP International Partner Markets, Biogen Intercontinental Region.

---

English version : https://cercle-k2.fr/storage/5269/article-5.pdf

Une analyse 2010-2020 des investissements et des dépenses de 14 sociétés pharmaceutiques

Méthodologie

Un échantillon de 14 entreprises pharmaceutiques et biotechnologiques présentant les caractéristiques suivantes a été analysé :

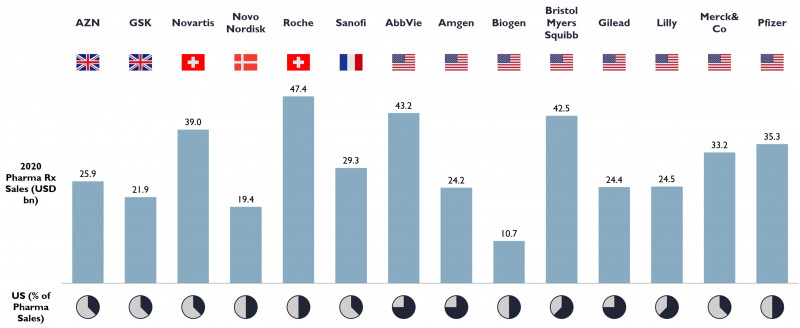

- Un équilibre entre les acteurs américains et européens : 6 dans l'UE (AstraZeneca (AZN), GlaxoSmithKline (GSK), Novartis (NOVN), Novo-Nordisk (NOVO), Sanofi (SAN) et Roche (ROG)), 8 aux États-Unis (AbbVie (ABBV), Amgen (AMGN), Biogen (BIIB), Bristol Myers Squibb (BMY), Gilead (GILD), Lilly (LLY), Merck& Co (MRK) et Pfizer (PFE)).

- Il s'agit pour la plupart de pure players dans leur domaine.

- Sont exclues de cette analyse les entreprises où l'industrie pharmaceutique n'est pas l'activité dominante en termes de ventes (par exemple Merck KGaA, Bayer) ou les groupes privés (par exemple Boehringer Ingelheim, Servier) pour lesquels l'accès à des informations détaillées n'est pas possible.

Dans la mesure du possible, l'analyse des performances financières a été réalisée uniquement pour la division pharmaceutique sur la base d'une approche "core" (ou non GAAP, c'est-à-dire en excluant les éléments exceptionnels), en utilisant les métriques suivantes :

- Structure des coûts : coût des marchandises vendues (COGS), frais de vente, généraux et administratifs (SG&A) et dépenses de recherche et développement (R&D).

- Marge bénéficiaire : marge brute, marge opérationnelle ou marge EBITA (bénéfice avant intérêts, impôts et amortissements).

Les résultats sont présentés en utilisant : ventes de produits pharmaceutiques, dividende des 10 dernières années, "Share-By-Back" des 10 dernières années, ventes de produits pharmaceutiques en % des ventes totales, ventes de produits pharmaceutiques en millions d'USD, marge brute en % des ventes de produits pharmaceutiques, R&D en % des ventes de produits pharmaceutiques, frais de vente et d'administration en % des ventes de produits pharmaceutiques, marge EBITA en % des ventes de produits pharmaceutiques.

Limites de l'analyse actuelle

Les performances passées ne reflètent pas les performances futures et il n’est pas possible de prédire les performances futures des entreprises sur la base de cette analyse, d'autant plus que plusieurs entreprises de l'échantillon se sont lancées dans des opérations de fusion et d'acquisition à grande échelle au cours de la période d'analyse :

- BMY avec l'acquisition de Celgene en 2019, pour 74 milliards de dollars,

- AbbVie avec l'acquisition d'Allergan en 2019, pour 63 milliards de dollars,

- AZN avec l'acquisition d'Alexion en 2021, pour 39 milliards de dollars,

- Amgen avec l'acquisition des droits sur Otesla pour 13,4 milliards de dollars,

- Pfizer avec l'acquisition d'Array Pharmaceuticals en 2019 pour 11,4 milliards de dollars,

- Lilly avec l'acquisition de Loxo Oncology en 2019, pour 8 milliards de dollars,

- GILD avec les acquisitions de Kite Pharma en 2017 pour 12 milliards de dollars et en 2020, avec l'acquisition de Forty Seven pour 5 milliards de dollars.

- NOVN avec la scission de sa division MedTech, Alcon, en 2019. en 2019, Novartis a acquis The Medicines Company pour 9,7 milliards de dollars,

- GSK, avec la scission de sa division Consumer Healthcare en 2022,

- PFE avec la récente scission d'Upjohn, qui s'associe à Mylan en 2019 (12 milliards de dollars) pour créer Viatris (11/2020).

Toutes ces opérations rendent la comparaison directe d'une année sur l'autre plus difficile (changement du périmètre de consolidation, choix du financement pour les fusions et acquisitions, taux d'imposition des sociétés,etc.), d'où notre décision de limiter la comparaison au niveau opérationnel, les résultats nets étant largement influencés par les décisions financières liées aux fusions-acquisitions et à la législation fiscale.

Dernière considération méthodologique, les ventes non libellées en USD ont été converties au taux de change annuel moyen de 2019.

Principaux résultats

Au cours des cinq dernières années, la tendance a été de recentrer les activités sur les médicaments de prescription et de se séparer des activités jugées non essentielles (c'est-à-dire de les vendre à d'autres acteurs ou de les introduire en bourse par le biais d'un premier appel public à l'épargne (IPO)). Ainsi, Novartis a transformé Alcon, son activité MedTech en ophtalmologie, en une société cotée en bourse en 2018, et Lily (LLY) a transformé sa division de santé animale, Elanco, en une société cotée en bourse. Plus récemment, Pfizer (PFE) a fusionné sa division Established Pharma products qu'elle avait baptisée Upjohn (c'est-à-dire les médicaments de marque non brevetés) avec la société de génériques Mylan pour créer Viatris, qui a été cotée en bourse en novembre 2020.

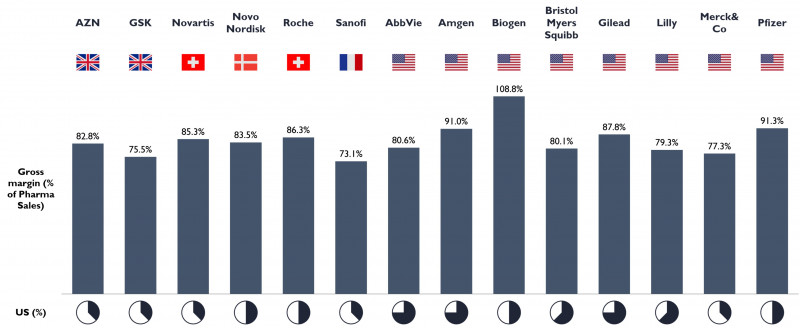

Dans l'ensemble, parmi notre échantillon, les groupes américains se concentrent davantage sur les médicaments de prescription, seuls deux groupes (Merck&Co et Pfizer) sur huit ayant des activités en dehors des médicaments de prescription. En Europe, c'est l'inverse avec cependant des remaniements récents; pour l'instant, seuls deux groupes sur six sont des "pure-players" : Novo-Nordisk et AstraZeneca (AZN).

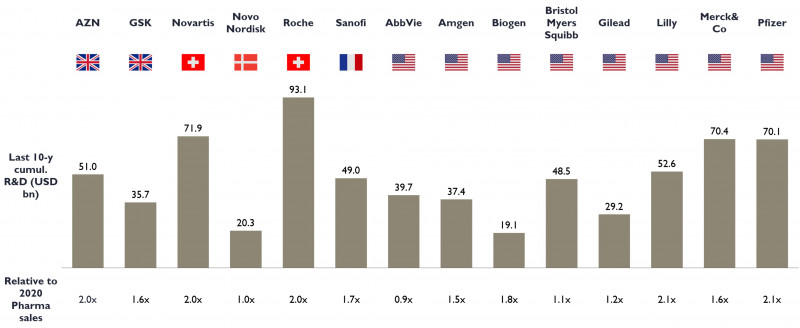

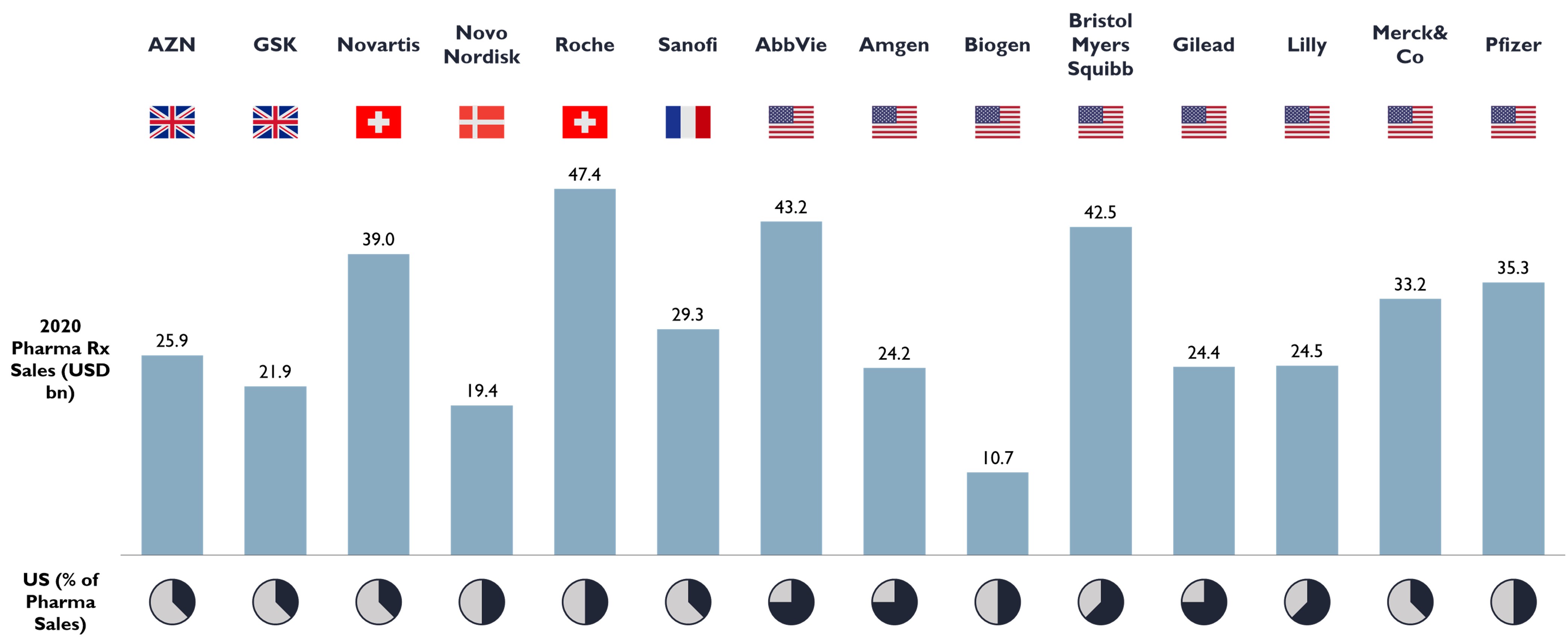

Ventes totales, investissements en R&D, frais de vente et d'administration et marge brute en 2020

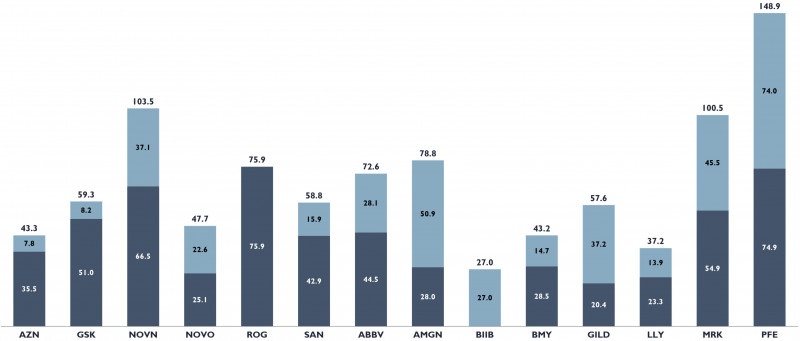

La figure ci-dessus indique les ventes nettes réalisées en 2020 pour les médicaments délivrés sur ordonnance. Au total, les 14 groupes ont réalisé en 2020 des ventes cumulées de médicaments sur ordonnance d'un montant de 421 milliards de dollars. Neuf groupes sur 14 réalisent 50 % ou plus de leurs ventes aux États-Unis. Comme prévu, la grande majorité des groupes américains (7 sur 8) réalisent la majeure partie de leurs ventes sur leur marché national. En Europe, seuls Novo-Nordisk et Roche (cf. Genentech) réalisent 50% de leurs ventes aux États-Unis. Roche est la plus grande entreprise pharmaceutique au monde avec 47,4 milliards de dollars de ventes en 2020, suivie par AbbVie (43 milliards de dollars) et Bristol Myers Squibb (42 milliards de dollars). Le marché américain étant le plus rentable, il devrait y avoir une certaine corrélation entre la proportion des ventes réalisées aux États-Unis et la marge d'EBITA. Toutefois, ce n'est pas aussi simple, car la rentabilité est également fonction du type de domaines thérapeutiques dans lesquels une entreprise opère. En outre, les groupes dont la proportion relative des ventes aux États-Unis est plus faible sont également ceux qui réalisent la plus grande part de leurs ventes sur les marchés émergents, qui sont des marchés moins rentables.

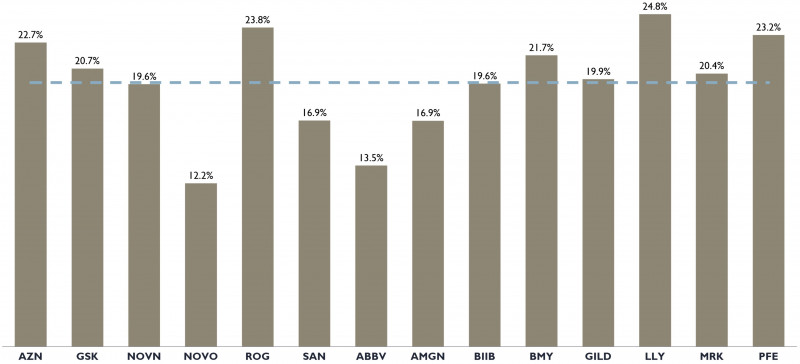

Dans la figure ci-dessus nous pouvons voir que le ratio R&D pharmaceutique sur les ventes pharmaceutiques varie beaucoup entre les groupes que nous avons analysés. En moyenne, pour 2020, la R&D en % des ventes était de 19,7 %, un niveau qui a augmenté au cours des dix dernières années. Même si le chiffre exact est sujet à débat, il est bien établi qu'il est de plus en plus coûteux d'innover dans les domaines pharmaceutique et biotechnologique. L'évolution du ratio de R&D au cours des dix dernières années confirme certainement cette tendance. Le ratio R&D/ventes le plus bas (12,2 %) en 2020 est celui de Novo Nordisk, un « pure player ». Il est à noter que Novo se concentre presque exclusivement sur le diabète en tant qu'aire thérapeutique offrant un nombre limité d'opportunités de recherche et développement. Au contraire, les dépenses relatives de R&D les plus importantes ont été engagées par Lilly (24,8 % en 2020), qui a exploré des domaines thérapeutiques très divers. Il est à noter que la moitié des entreprises ont des dépenses de R&D pharmaceutique supérieures à 20 % de leur chiffre d'affaires. Avoir 20% de son chiffre d'affaires en R&D chaque année représente une forte pression sur la marge d'EBITA. Pour rappel, la moyenne des dépenses de R&D est passée de 12,8% en 2010 à 19,7% en 2020.

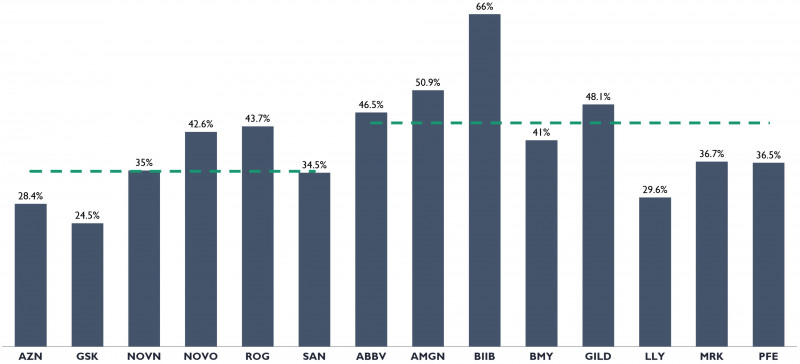

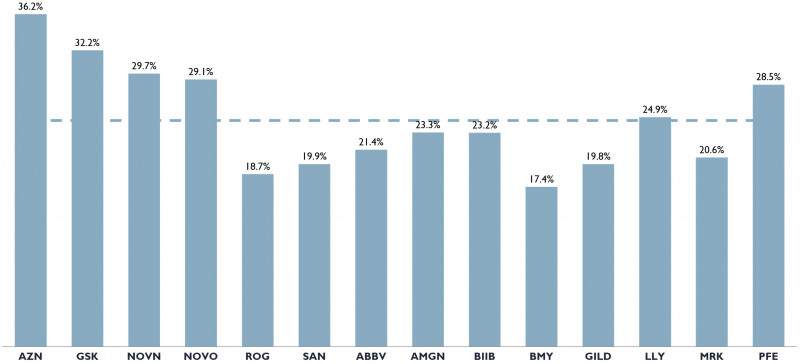

Dans la figure ci-dessus, il est intéressant de noter que le ratio des frais de vente et d'administration (SG&A) sur les ventes de produits pharmaceutiques a une valeur moyenne de 24,6 %, soit 5 points de plus que le réinvestissement dans la R&D. Ceci est lié, dans un modèle de type grande consommation, à la croyance que le marketing et les ventes seront le principal moteur pour soutenir le chiffre d'affaires. Toutefois, il convient de mentionner que, selon la culture de l'entreprise, les frais de vente et d'administration peuvent regrouper différentes dépenses : marketing, ventes, administration et même frais médicaux.

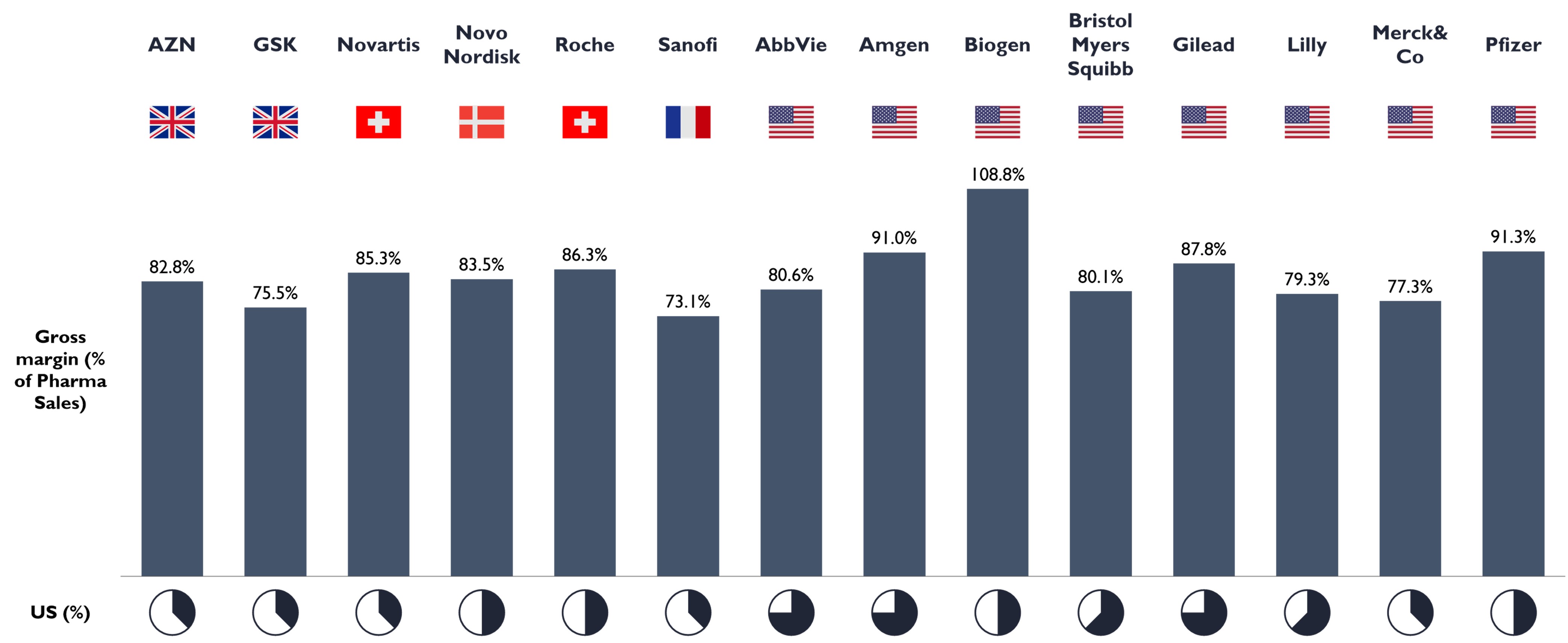

L'analyse de la marge brute dans la figure ci-dessus montre clairement que l'industrie pharmaceutique semble très rentable avec une valeur moyenne de 84,5 % ; toutefois, si l'on tient compte de tous les coûts mis en évidence ci-dessus, les chiffres de marge nette sont légèrement différents (voir ci-dessous). Étant donné que la marge bénéficiaire brute (Gross Margin) donne une indication de l'efficacité avec laquelle une entreprise produit ses biens compte tenu des coûts impliqués, il est évident que l'industrie pharmaceutique optimise tous les coûts liés à la production de médicaments. Dans la présente analyse, la marge EBITA est utilisée pour mesurer les performances financières et la rentabilité de l'entreprise (marge nette). Compte tenu de tous les coûts liés à la recherche, aux ventes et au marketing, ce chiffre est nettement moins favorable, mais rend l'industrie pharmaceutique très attrayante pour les investisseurs.

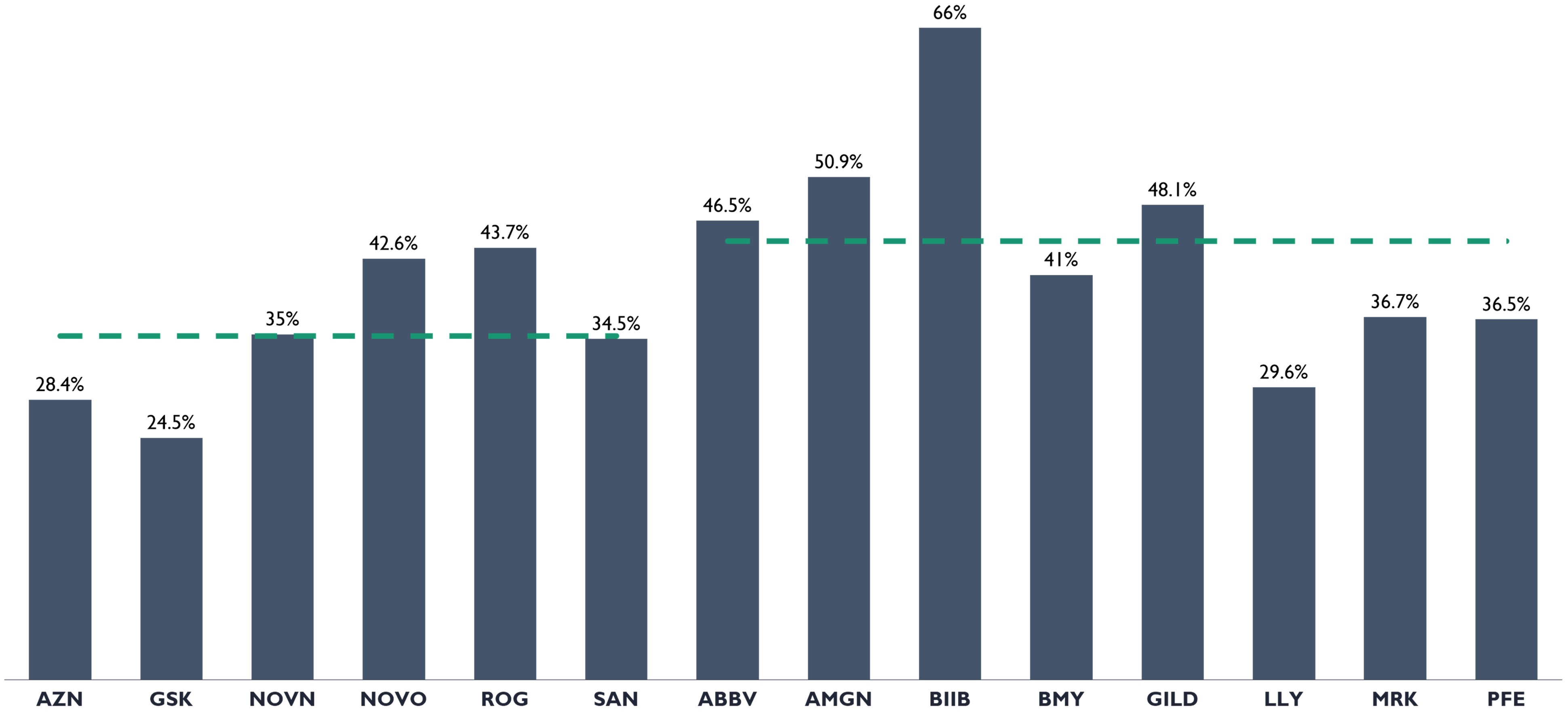

Comme figurée ci-dessus, la marge EBITA, c'est-à-dire la marge bénéficiaire après déduction des amortissements, varie fortement d'une entreprise à l'autre, avec une nette différence entre l'UE et les États-Unis, respectivement 35 % et 45 % en moyenne (le chiffre moyen de notre panel est d'environ 40,3 %). Il convient de rappeler que la marge EBITA traduit le potentiel des entreprises à récompenser les actionnaires mais aussi à maintenir une croissance externe ambitieuse par le biais d'acquisitions ou de partenariats.

Chiffres cumulés sur 10 ans

Dans la figure ci-dessus le chiffre d'affaires total cumulé sur 10 ans représente environ 5000 milliards de dollars, avec des dépenses de R&D cumulées sur 10 ans de 700 milliards de dollars, soit 14 % du chiffre d'affaires total cumulé sur 10 ans.

Dans la figure ci-dessus les dividendes cumulés sur 10 ans versés aux actionnaires représentent en moyenne 0,8 fois les dépenses cumulées de R&D sur 10 ans. Au cours des dix dernières années, environ 500 milliards de dollars ont été versés aux actionnaires. Par ailleurs, si l'on tient compte des programmes de rachat d'actions, le ratio DIV+SBB sur les dépenses cumulées de R&D sur 10 ans montre que les sommes reversées aux actionnaires sont nettement plus importantes (1,4 fois) que les sommes investies dans la R&D, pour un total estimé à 950 milliards de dollars.

Évolution de l'action au cours des 10 dernières années

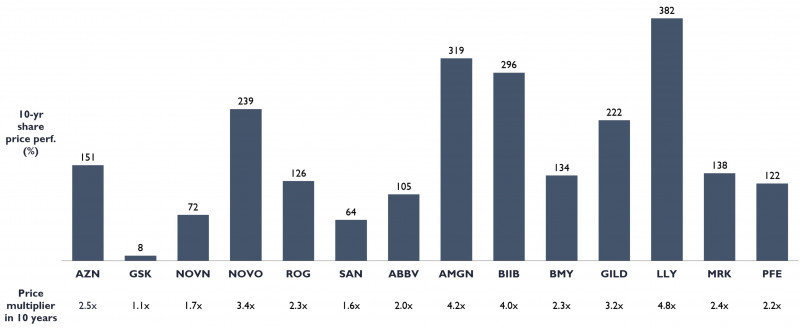

La figure ci-dessus montre la performance absolue ajustée du prix de l'action entre le 31 décembre 2010 et le 31 décembre 2020, en pourcentage sur cette période de 10 ans. Une période de 10 ans englobe en effet plus qu'un simple cycle de produit et permet une analyse ajustée de meilleure qualité. En effet, au cours de cette période, la plupart des entreprises auront été confrontées à la concurrence des génériques sur un ou plusieurs de leurs produits phares et auront dû lancer de nouveaux produits pour continuer à croître, ce qui donne une meilleure évaluation de la performance réelle du cours de l'action. Par exemple, au cours de la période, Sanofi a été confronté à la concurrence des génériques sur Plavix, AZN sur Nexium et Crestor, Pfizer sur Lipitor, etc... Il est intéressant de noter que GSK n'a pas souffert de la concurrence des génériques sur ses produits phares, à l'exception d'Advair/Seretide en 2018/19, mais que de nombreux produits plus petits ont été touchés par la concurrence des génériques. Dans l'ensemble, les cours de la plupart des actions ont au moins doublé sur la période, à l'exception de ceux de GSK, Novartis et Sanofi. Amgen, Biogen et Lilly ont vu le prix de leurs actions quadrupler au cours de cette période.

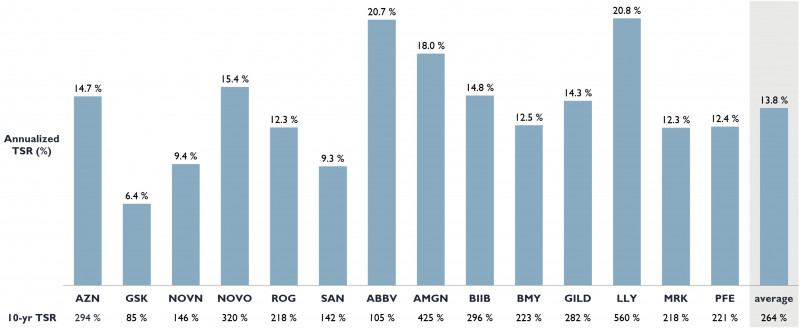

La figure ci-dessus présente le rendement total composé annualisé pour les actionnaires (acTSR), qui prend en compte le dividende versé et le programme de rachat d'actions, tous deux considérés comme réinvestis dans des actions. En moyenne, les entreprises du secteur ont enregistré un rendement de 13,8 % par an. L'acTSR le plus faible est celui de GSK, avec 6,4 % par an, ce qui correspond plus ou moins au rendement de son dividende, calculé comme le rapport entre le dividende et le cours de l'action. Ainsi, sur une période de 10 ans, il semble que les investisseurs aient considéré GSK comme une "obligation" rapportant 6 % par an. Les rendements annuels les plus élevés pour les investisseurs proviennent de Lilly et d'AbbVie, tous deux supérieurs à 20 % par an, des rendements tout à fait exceptionnels sur une période aussi longue. Il est intéressant de mentionner qu'AZN a eu un rendement similaire à la valeur moyenne, ce qui démontre clairement que ses performances exceptionnelles en matière de R&D n'ont pas encore été évaluées à leur véritable niveau.

Lorsque l'on examine la corrélation entre le CAGR des ventes sur 10 ans et le acTSR sur la période, on constate qu'aucune corrélation n'a été trouvée. Il semble que les investisseurs n'anticipent pas sur une période aussi longue et que le CAGR des ventes soit une meilleure mesure à examiner sur une période de 3 ans pour établir une corrélation avec le rendement de l’action de l’entreprise considérée.

Un regard plus approfondi sur les produits lancés sur la période

Médicaments lancés ces dernières années et disponibles en 2020

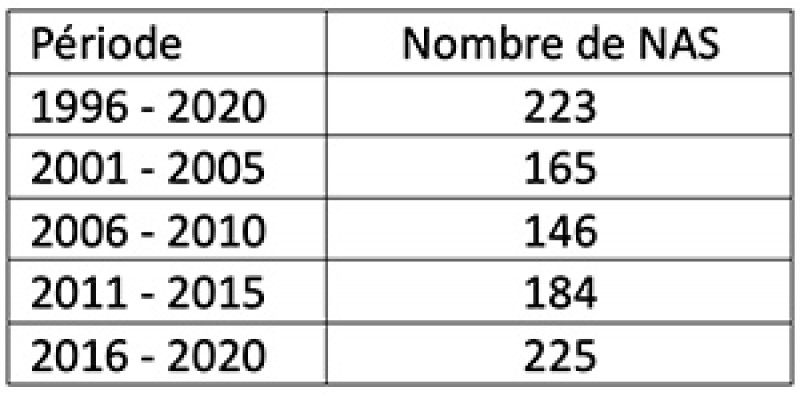

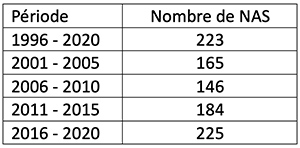

En 2020, 943 nouvelles substances actives (NSA) étaient disponibles sur le marché, introduites au cours des 25 dernières années, la grande majorité d'entre elles étant maintenant accessibles aux populations du monde entier. Une répartition par intervalle de 5 ans montre clairement que le nombre de lancement de nouveaux produits a été très similaire pour les différentes périodes.

Cela peut se résumer à une moyenne de 37 NAS par an au cours des 25 dernières années. Au cours des cinq dernières années, ces lancements étaient principalement liées à l'oncologie et aux maladies orphelines sous forme de médicaments regroupés sous le terme de « petites molécules ». Les thérapies ciblées, l'utilisation de biomarqueurs, l'accent mis sur les maladies orphelines pour lesquelles il n'existe pas de traitement ou un traitement limité sont quelques-unes des principales caractéristiques des médicaments mis au point au cours des cinq dernières années.

Analyse du pipeline des 14 entreprises pharmaceutiques : perspectives d'avenir

Au total, 686 produits étaient en cours de développement en 2021, avec 7 % de demandes de nouveaux médicaments (NDA), 21 % en phase III, 28 % en phase II et 44 % en phase I. 7 % de NDA se traduiront par l'approbation de 48 produits dans les mois à venir, ce qui est assez cohérent avec le chiffre moyen des 25 dernières années mentionné plus haut mais montre cependant une accélération.

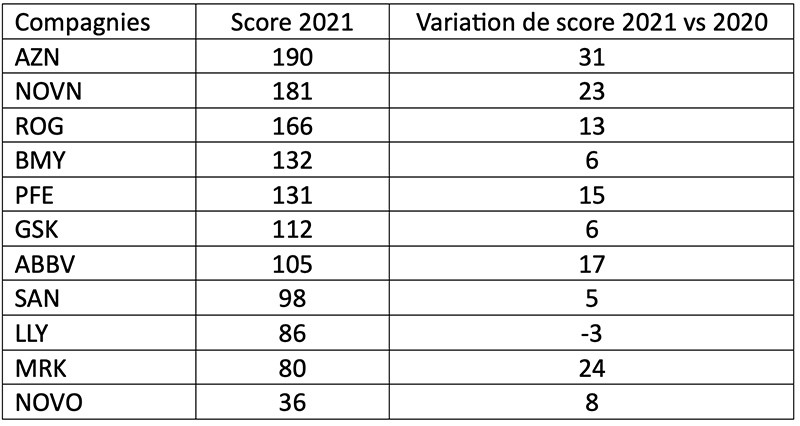

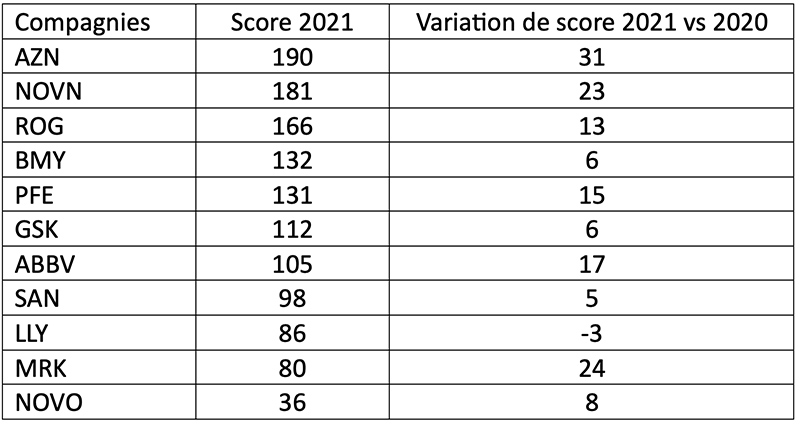

Pour évaluer le potentiel du pipeline de nouveaux produits, une notation a été effectuée pour chacune des 14 entreprises comme suit :

- le nombre de produits en phase I pondéré 1,

- le nombre de produits en phase II pondéré 2,

- le nombre de produits en phase III pondéré 3,

- le nombre de produits ayant une NDA pondéré 4.

Dans le tableau ci-dessus, le score est affiché par entreprise; pour illustrer l'accélération entre 2020 et 2021, le changement entre le score de 2021 et le score de 2020 est toujours affiché par entreprise. AZN est le grand gagnant de ce classement.

30/05/2024